Dans la période de forte volatilité actuelle, il n’est pas inutile de rappeler que l’immobilier constitue avant tout un investissement long terme. Les investisseurs, pour pouvoir prendre les meilleures décisions, ont donc besoin de dépasser les fluctuations cycliques du court terme pour identifier les changements structurels qui façonnent profondément le paysage immobilier.

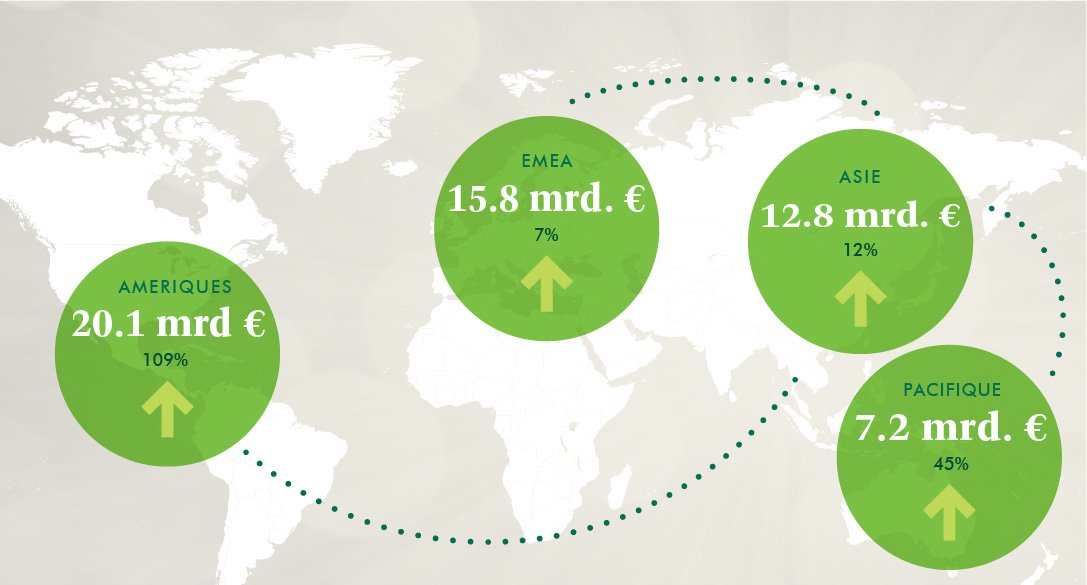

S’agissant du marché de l’investissement en immobilier commercial, la forte croissance attendue des capitaux en provenance d’Asie et du Moyen-Orient constituera à n’en pas douter l’un des moteurs clé de la demande dans un futur proche. En effet, plusieurs années de forte croissance économique et de taux d’épargne élevé ont déplacé le centre de gravité des réserves de capitaux mondiaux vers ces pays, générant en retour une pression au redéploiement à l’échelle globale de ces capitaux à la recherche d’opportunités d’investissement sur le long terme.

Si les profils d’investisseurs concernés sont extrêmement variés (compagnies d’assurance, fonds souverains, fonds de pension, particuliers fortunés, développeurs immobiliers, grands utilisateurs), tous cherchent à développer leurs investissements à l’extérieur de leurs frontières. Or l’immobilier commercial des marchés « prime », de par sa dimension d’actif tangible et la stabilité reconnue de ses flux de revenus, les attire de façon croissante comme l’atteste la forte progression des flux de capitaux asiatiques à destination des USA enregistrée dernièrement.

2015 : année record pour les investissements immobiliers asiatiques à l’international

Des mutations structurelles majeures impactent la demande en immobilier d’entreprise

Le retail et l’immobilier d’entreprise

Dans le secteur du retail, la montée en puissance rapide du e-commerce constitue un défi majeur, qui a obligé les enseignes à repenser intégralement leur stratégie de distribution et donc leur politique de localisation physique. Le ralentissement sensible ces dernières années de la production de nouveaux espaces commerciaux à l’échelle internationale atteste de l’ampleur de ce changement dont ont pris acte les développeurs immobiliers d’entreprise.

Le secteur des bureaux n’est pas davantage épargné, étant confronté à la forte réduction des besoins en surfaces par salarié des entreprises. Plusieurs facteurs ont concouru à ce changement : l’évolution des modes de travail, qui favorise le développement de nouveaux espaces plus ouverts et collaboratifs au détriment des anciens bureaux individuels fermés ; les innovations technologiques et digitales qui ont permis le développement de la mobilité des salariés et réduit leur besoin d’un bureau fixe.

Les règlementations et l’aspect financier

Enfin, les évolutions de l’encadrement règlementaire et fiscal possèdent un impact majeur sur les marchés immobiliers. Ils influent directement sur la géographie et le ciblage des mouvements de capitaux internationaux, notamment en autorisant la sortie vers l’extérieur de nouveaux flux ou en favorisant l’attractivité de certaines destinations ou typologies d’actifs. Ainsi, l’assouplissement en 2012 puis en 2014 des règles d’investissement à l’étranger pour les assureurs chinois explique pour partie le récent boom des investissements asiatiques dans l’immobilier international. En Europe, la directive Solvabilité II, qui prévoit un renforcement pour les assureurs du niveau des fonds propres exigés pour la détention des actifs à risque de type actions, a contribué à renforcer l’attractivité de l’immobilier d’entreprise dans les stratégies d’allocations d’actifs des grands institutionnels.

Dans le secteur financier, les nouvelles régulations (Bâle III, la loi Dodd-Frank aux USA) vont renforcer les contraintes pesant sur les banques afin de réduire les risques systématiques. Mais cela pourrait conduire en retour à un renchérissement du coût et à une moindre disponibilité des crédits immobiliers hypothécaires, même si l’impact serait pour partie contrebalancé par le développement de nouvelles sources de financement (shadow banking).

De par leur ampleur, chacun de ces facteurs structurels a le potentiel d’influer directement sur le cycle immobilier actuel, de façon positive ou négative, en prolongeant la phase de croissance que connaît actuellement l’investissement immobilier à l’échelle internationale ou au contraire en en précipitant la fin. C’est pourquoi les investisseurs doivent les prendre en considération dans l’élaboration de leur stratégie.

Auteur : Christelle Bastard